La controversia sobre saber si soy sujeto a retener o a que me retengan el 6% por el concepto de servicios prestados continúa generando gran polémica entre los involucrados.

Los casos en que se debe llevar a cabo la retención del 6% por servicios prestados, inicialmente la propuesta del legislador fue aplicarla solo a las empresas que prestaban servicios de personal, al ver la posibilidad de mayor recaudación publicaron criterios vinculativos y aclaratorios para aterrizar a quienes debería aplicar dicha retención citada en el artículo 1ro.-A fracción IV de la Ley del I.V.A

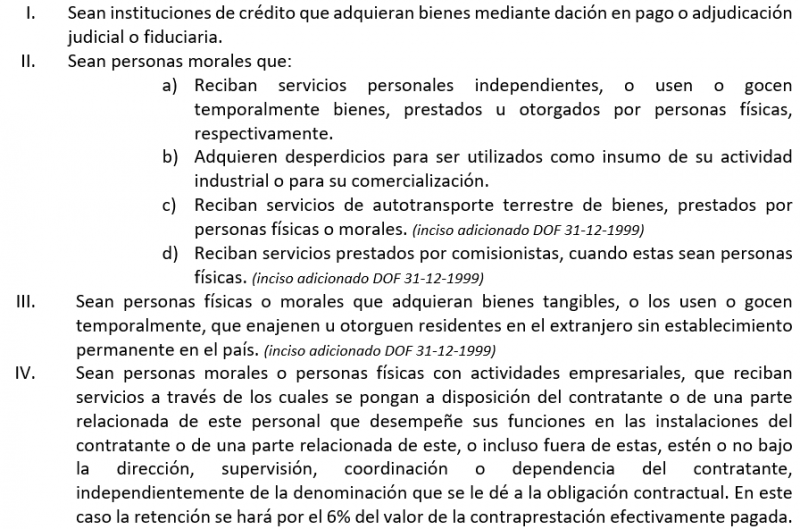

Articulo 1º.-A.- Están obligados a efectuar la retención del impuesto que se les traslade, los contribuyentes que se ubiquen en alguno de los siguientes supuestos:

De acuerdo al siguiente criterio vinculativo y aclaratorio, dan la explicación de lo que significa las palabras “PONER A DISPOSICION”

«De acuerdo con la redacción del precepto citado, toda prestación de servicios que implique poner a disposición personal, conlleva la obligación de la retención; no obstante ante la confusión, la autoridad dio a conocer el criterio normativo “46/IVA/N. Retención del 6% al impuesto al valor agregado a que se refiere la fracción IV del artículo 1o-A de la Ley del IVA” en el portal del SAT, anteproyecto de la modificación del Anexo 7 de la RMISC 2020 del 31 de enero de 2020.

En él se señala que se entiende por “poner a disposición personal”, cuando los servicios proporcionados por el personal son “aprovechados de manera directa” por los contratantes; en este supuesto, existe la obligación de retener.

Por otro lado, indica que no habrá retención cuando no se ponga “a disposición personal”, y se entenderá que no sucede esto cuando el servicio prestado por el personal “no sea aprovechado directamente” por los contratantes, sino que sea aprovechado por el contratista.

Existen contribuyentes que no modifican sus tasas de retención aplicadas hasta antes de este cambio en las retenciones, está fundamentado por el artículo 3ro. Del reglamento de la Lay en comento, lo cual cita textualmente.

Artículo 3 Retención menos del IVA a personas físicas y transportistas.

Para los efectos del artículo 1º.-A, último párrafo de la ley, las personas morales obligadas a efectuar la retención del impuesto que se les traslade, lo harán en una cantidad menor, en los casos siguientes:

Las personas físicas o morales que presten los servicios de auto trasporte de bienes a que se refiere el párrafo anterior, deberán poner a disposición del Servicio de Administración Tributaria la documentación comprobatoria, de conformidad con las disposiciones fiscales, de las cantidades adicionales al valor de la contraprestación pactada por los citados servicios, que efectivamente se cobren a quien los reciba, por contribuciones distintas al valor agregado, viáticos, gastos, de toda clase, reembolsos, intereses normales o moratorios, penas convencionales y por cualquier otro concepto, identificando dicha documentación con tales erogaciones.

En caso de que la postura tanto de cliente como de prestador de servicio no quede bien definida y aclarada para ambas partes, se sugiere poner a consideración de un tercero que este caso podría ser la PRODECOM (Procuraduría de la Defensa del Contribuyente), hay que exponer el caso ya sea presencial o bien mediante vía electrónica. Es muy importante que la redacción de la consulta sea redactada de manera imparcial para que dicha instancia tenga a bien generar una opinión clara y precisa en beneficio de las buenas practicas entre las partes involucradas.

Redacción: Oscar Arias, Contador Público, Especialidad en Impuestos y Administración.